NEW YORK (Project Syndicate)—En avril, j’ai averti que les politiques monétaires et budgétaires extrêmement souples d’aujourd’hui, combinées à un certain nombre de chocs négatifs sur l’offre, pourraient entraîner une stagflation à la manière des années 1970 (inflation élevée accompagnée d’une récession). En fait, le risque aujourd’hui est encore plus grand qu’il ne l’était alors.

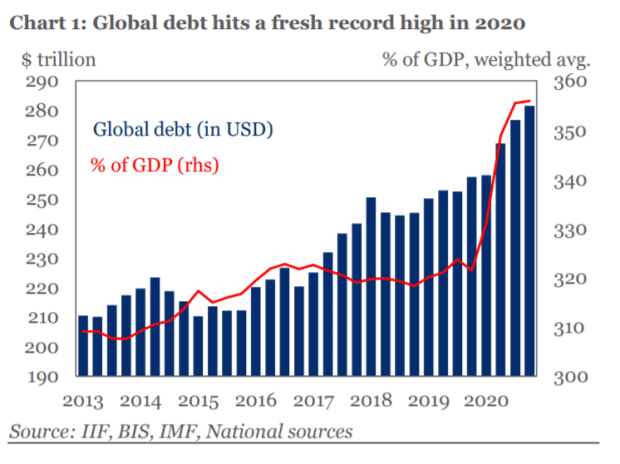

Après tout, les ratios d’endettement des économies avancées et de la plupart des marchés émergents étaient bien plus faibles dans les années 1970, ce qui explique pourquoi la stagflation n’a pas été historiquement associée à des crises de la dette. Au contraire, l’inflation inattendue des années 1970 a anéanti la valeur réelle des dettes nominales à taux fixes, réduisant ainsi le fardeau de la dette publique de nombreuses économies avancées.

“

Les signes avant-coureurs sont déjà apparents dans les ratios cours/bénéfices élevés d’aujourd’hui, les faibles primes de risque sur actions, les actifs immobiliers et technologiques gonflés, et l’exubérance irrationnelle entourant les sociétés d’acquisition à usage spécial (SPAC), le secteur de la cryptographie, la dette d’entreprise à haut rendement, les obligations de prêts garantis, le capital-investissement, les actions meme et le day trading en fuite.

“

À l’inverse, lors de la crise financière de 2007-08, des ratios d’endettement élevés (privés et publics) ont provoqué une grave crise de la dette, avec l’éclatement des bulles immobilières, mais la récession qui a suivi a entraîné une faible inflation, voire une déflation pure et simple. En raison du resserrement du crédit, il y a eu un macro-choc sur la demande globale, alors que les risques sont aujourd’hui du côté de l’offre.

Le pire des deux mondes

Nous nous retrouvons donc avec le pire de la stagflation des années 1970 et de la période 2007-10. Les ratios d’endettement sont beaucoup plus élevés que dans les années 1970, et un mélange de politiques économiques accommodantes et de chocs d’offre négatifs menace d’alimenter l’inflation plutôt que la déflation, ouvrant la voie à la mère des crises de la dette stagflationniste au cours des prochaines années.

Pour l’instant, des politiques monétaires et budgétaires accommodantes continueront d’alimenter les bulles d’actifs et de crédit, provoquant un accident de train au ralenti. Les signes avant-coureurs sont déjà apparents dans les ratios cours/bénéfices élevés d’aujourd’hui SPX,

primes de risque sur actions faibles, logements et actifs technologiques gonflés COMP,

et l’exubérance irrationnelle entourant les sociétés d’acquisition à vocation spéciale (SPAC), le secteur de la crypto BTCUSD,

dette d’entreprise à haut rendement, obligations de prêts garantis, capital-investissement, actions meme AMC,

et le commerce de détail d’emballement de jour.

À un moment donné, ce boom culminera dans un moment Minsky (une perte soudaine de confiance), et des politiques monétaires plus strictes déclencheront une crise et un krach.

Mais pendant ce temps, les mêmes politiques souples qui alimentent les bulles d’actifs continueront de stimuler l’inflation des prix à la consommation, créant les conditions d’une stagflation chaque fois que les prochains chocs négatifs sur l’offre arriveront. De tels chocs pourraient découler d’un protectionnisme renouvelé ; le vieillissement démographique dans les économies avancées et émergentes ; restrictions à l’immigration dans les économies avancées; la relocalisation de la fabrication vers des régions à coûts élevés ; ou la balkanisation des chaînes d’approvisionnement mondiales.

Recette de perturbations macroéconomiques

Plus largement, le découplage sino-américain menace de fragmenter l’économie mondiale à un moment où le changement climatique et la pandémie de COVID-19 poussent les gouvernements nationaux vers une plus grande autonomie. Ajoutez à cela l’impact sur la production de cyberattaques de plus en plus fréquentes sur les infrastructures critiques et la réaction sociale et politique contre les inégalités, et la recette des perturbations macroéconomiques est complète.

Pire encore, les banques centrales ont effectivement perdu leur indépendance, car elles n’ont eu d’autre choix que de monétiser des déficits budgétaires massifs pour prévenir une crise de la dette. Les dettes publiques et privées ayant grimpé en flèche, ils sont pris au piège de la dette.

“

Les banques centrales seront damnées si elles le font et damnées si elles ne le font pas, et de nombreux gouvernements seront semi-insolvables et donc incapables de renflouer les banques, les entreprises et les ménages. La boucle catastrophique des souverains et des banques de la zone euro après la crise financière mondiale se répétera dans le monde entier

“

À mesure que l’inflation augmentera au cours des prochaines années, les banques centrales seront confrontées à un dilemme. S’ils commencent à éliminer progressivement les politiques non conventionnelles et à augmenter les taux directeurs pour lutter contre l’inflation, ils risquent de déclencher une crise massive de la dette et une grave récession ; mais s’ils maintiennent une politique monétaire souple, ils risquent une inflation à deux chiffres et une stagflation profonde lorsque les prochains chocs négatifs sur l’offre se manifesteront.

Mais même dans le deuxième scénario, les décideurs politiques ne seraient pas en mesure d’empêcher une crise de la dette. Alors que la dette publique nominale à taux fixe dans les économies avancées peut être en partie anéantie par une inflation inattendue (comme cela s’est produit dans les années 1970), les dettes des marchés émergents libellées en devises ne le seraient pas. Beaucoup de ces gouvernements devraient faire défaut et restructurer leurs dettes.

Dans le même temps, les dettes privées des économies avancées deviendraient insoutenables (comme elles l’ont fait après la crise financière mondiale) et leurs écarts par rapport aux obligations d’État plus sûres augmenteraient, déclenchant une réaction en chaîne de défauts de paiement. Les entreprises fortement endettées et leurs imprudents créanciers de la banque fantôme seraient les premières à tomber, bientôt suivies par les ménages endettés et les banques qui les ont financés.

Le moment Volcker

Certes, les coûts réels d’emprunt à long terme peuvent initialement baisser si l’inflation augmente de manière inattendue et que les banques centrales restent à la traîne. Mais, au fil du temps, ces coûts seront poussés à la hausse par trois facteurs. Premièrement, l’augmentation des dettes publiques et privées creusera les écarts de taux d’intérêt souverains et privés. Deuxièmement, la hausse de l’inflation et l’aggravation de l’incertitude feront augmenter les primes de risque d’inflation. Et, troisièmement, un indice de misère en hausse – la somme de l’inflation et du taux de chômage – finira par exiger un « Moment Volcker ».

Lorsque l’ancien président de la Fed, Paul Volcker, a augmenté les taux pour lutter contre l’inflation en 1980-82, le résultat a été une grave récession à double creux aux États-Unis et une crise de la dette et une décennie perdue pour l’Amérique latine. Mais maintenant que les taux d’endettement mondiaux sont presque trois fois plus élevés qu’au début des années 1970, toute politique anti-inflationniste conduirait à une dépression plutôt qu’à une grave récession.

“

La question n’est pas si mais quand.

“

Dans ces conditions, les banques centrales seront damnées si elles le font et damnées si elles ne le font pas, et de nombreux gouvernements seront semi-insolvables et donc incapables de renflouer les banques, les entreprises et les ménages. La boucle catastrophique des souverains et des banques de la zone euro après la crise financière mondiale se répétera dans le monde entier, aspirant également les ménages, les entreprises et les banques parallèles.

Dans l’état actuel des choses, cette épave de train au ralenti semble inévitable. Le récent passage de la Fed d’une position ultra-dovish à une position majoritairement accommodante ne change rien. La Fed est dans le piège de la dette au moins depuis décembre 2018, lorsqu’un krach boursier et du marché du crédit l’a obligée à annuler sa politique de resserrement une année complète avant que COVID-19 ne frappe. Avec la hausse de l’inflation et les chocs stagflationnistes qui se profilent, elle est maintenant encore plus prise au piège.

Il en va de même pour la Banque centrale européenne, la Banque du Japon et la Banque d’Angleterre. La stagflation des années 1970 rencontrera bientôt les crises d’endettement de la période post-2008. La question n’est pas si mais quand.

Nouriel Roubini est PDG de Roubini Macro Associates et économiste en chef chez Atlas Capital Team.

Ce commentaire a été publié avec la permission de Project Syndicate — The Looming Stagflationary Debt Crisis.

Nouriel Roubini : Les forces stagflationnistes se construisent

Peter Morici : La stagflation défiera le président en 2021

Stephen Roach : Le fantôme d’Arthur Burns hante une Réserve fédérale complaisante qui jette de l’huile sur les feux de l’inflation

.